相続は二次相続まで考えて! 相続税対策をすべき理由と注意点

- その他

- 二次相続

「高齢の両親の相続が心配……」。「一次相続よりも二次相続が大変って聞くから、早めに何とかしたい」。高齢化社会の進展により、このようなお悩みを持つ方は、少なくないようです。今は比較的若い世代が多いといわれる埼玉県も、今後は急速に高齢化が進行すると見込まれており、例外ではありません。

高齢の親の相続を考えるときには、一次相続だけでなく二次相続まで考えた相続対策をとることが重要です。本コラムでは、二次相続まで考えた相続対策と注意点について、ベリーベスト法律事務所 大宮オフィスの弁護士が解説していきます。

1、遺産相続は「二次相続」まで考えた対策が必要

「遺産相続は二次相続まで考えて対策したほうがいい」といわれます。なぜ二次相続まで考えた方がよいのでしょうか。

-

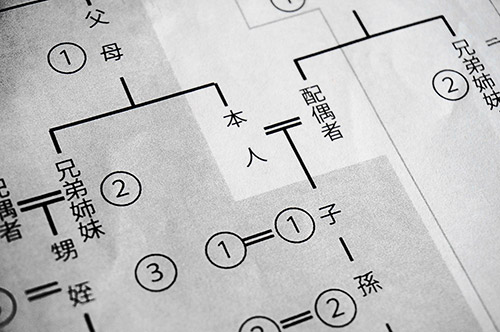

(1)二次相続とは?

両親が高齢でご健在の場合には、二回の相続が短期間に生じる可能性があります。

たとえば、父が亡くなったすぐ後に、母が亡くなるケースです。このケースで、子どもは長男と次男がいるとします。

父に関する相続では、母と長男と次男が法定相続人になります。この相続を一次相続といいます。続いて母に関する相続が生じたとき、長男と次男が法定相続人になります。この相続を二次相続といいます。 -

(2)なぜ二次相続まで考える必要がある?

二次相続まで考えて対策する必要性がある理由は、かかる税金にあります。対策した場合と対策をしない場合では、大きく税金の負担が変わる可能性があるのです。

相続で相続財産の総額が「基礎控除」を超える場合には、基本的に相続税が課税されます。基礎控除額は、「3000万円+(600万円×法定相続人の人数)」で計算できます。

たとえば上記(1)のケースにおいて、母が父の財産を残したまま亡くなれば、実質的に父の財産はすべて長男・次男が引き継ぐことになることはご理解いただけるでしょう。最終的に財産を受け取る人物は変わらないことになります。

しかし、その財産は、母が一度受け取ったがために、父から直接相続した場合より多額の相続税を支払わなければならなくなってしまうケースがあるのです。

そのため、二次相続まで考えて、生前に資産を贈与しておくなどの対策が必要になります。

2、二次相続で損しないために知っておきたい税控除

二次相続まで考えた相続にするためには、あらかじめ税控除や特例を知っておく必要があります。そのほかにも利用できる税控除があるケースもあるので、詳しくは弁護士や税理士に相談することをおすすめします。

-

(1)相続税における配偶者の税額軽減

配偶者が相続する場合には、「1億6千万円」と「配偶者の法定相続分相当額」のどちらか多い金額までは、相続税はかからないという制度があります。

一次相続では、この配偶控除の制度を利用して相続税の課税をなくすことが可能です。しかし、配偶者の税額軽減を使って一次相続で取得した財産が、結局二次相続で相続税の対象になる可能性がでてきます。そのため、配偶者の税額軽減を適用する場合でも、二次相続まで見据えた上で利用することが大切です。 -

(2)相続税における小規模宅地等の特例

相続税には「小規模宅地等の特例」があります。

小規模宅地等の特例とは、たとえば、被相続人の自宅に引き続き住み続ける相続人がいる場合には、一定の要件のもとでその土地の評価額を80%減額することができる制度です。評価額を減額できれば、それだけ課税される相続税も少なくなります。

ただし一次相続ではこの特例を利用できても、二次相続では親子が別居していれば利用できないこともあるため注意が必要です。 -

(3)贈与税における基礎控除

贈与税の計算は、1月1日から12月31日までの1年間に贈与された金額の合計から基礎控除額110万円を差し引いて計算します。つまり、1人当たり年110万円までの贈与を受けるのであれば、贈与税の課税はされません。

そのため、基礎控除額内で贈与していくことが、相続対策になりえます。ただし、相続開始前3年以内に行われた贈与は、相続財産に含められ相続税の課税対象となるので注意が必要です。 -

(4)教育資金の贈与の特例

二次相続対策として贈与を行う場合には、贈与税における特例をうまく利用するとよいでしょう。

「教育資金の贈与の特例」は、教育資金に充てるために贈与された資金は1500万円までは非課税になる制度です。適用期間は、令和3年3月31日までとされています。

たとえば祖父から3人の孫に教育資金として贈与するケースでは、1500万円×3=4500万円まで贈与税をかけずに贈与することが可能になります。その結果、祖父の相続財産は減るので、相続税の節税につながります。 -

(5)住宅取得等資金の贈与の特例

「住宅取得等資金の贈与の特例」は、親や祖父母が、子どもや孫の住宅取得などのための資金を贈与した場合には、一定額についての贈与税が非課税になる制度です。適用期間は、令和3年12月31日までとされています。

受贈者は、20歳以上でその年の合計所得が2000万円以下であることなどが必要とされます。 -

(6)結婚・子育て資金の一括贈与の特例

「結婚・子育て資金の一括贈与の特例」は、親や祖父母から結婚・子育て資金として一括贈与された資金については贈与税が非課税になる制度です。適用期間は令和3年3月31日までとされています。贈与額は1000万円までで、結婚費用に充てられるのは300万円までです。ただし、受贈者の合計所得金額は、1000万円以下であることが条件とされています。

これらの特例は、適用期間や条件に注意してうまく活用すると、二次相続対策として活用できる可能性があるでしょう。

3、二次相続の注意点と相続対策

相続では、二次相続の税負担まで考慮して、生前から相続対策をとっておく必要があります。

-

(1)二次相続の税負担に注意

一次相続では、配偶者と子どもが相続人になります。二次相続では、子どものみが相続人になります。一次相続では配偶者控除などを使えば、相続税の負担を大幅に軽減できます。しかし二次相続では、法定相続人が少なくなることから相続税の基礎控除額が減り、配偶者控除も使うことができません。

結果として、多額の相続税の負担が二次相続の相続人に大きくかかってしまう可能性があります。相続税をおさめる現金が手元になければ、残したい不動産などを売却しなければならない結果にもなりえます。

思わぬ結果にならないようにするためにも、早い段階で、二次相続の税負担も考慮した相続対策を考えたほうがよいでしょう。 -

(2)二次相続を考慮した相続対策

二次相続も考慮した相続対策として、先ほどご説明した贈与の控除や特例を活用する方法があります。世代をとばして孫に財産を贈与したり、暦年贈与によって相続財産を減らしたりといった方法が考えられます。

そのほかにも生命保険の非課税枠を活用したり、養子縁組を検討したりするなど、ケースに応じたさまざまな方法があります。二次相続の相続対策では、相続が開始する前にしっかりとシュミレーションしておき、ケースに応じた適切な方法を選択すること重要なポイントになります。

ケースに応じた適切な方法を選択するためには、相続の法律関係の専門家である弁護士や税務関係の専門家である税理士などに相談してください。

4、二次相続は弁護士にご相談を

二次相続を考慮した相続対策を専門家に相談する場合には、税理士と連携した弁護士に相談するとよいでしょう。

なぜなら、二次相続を見据えた相続対策では、法的に問題のない遺言書の作成や、遺言執行者の選任が必要になる場合もあります。そこに、二次相続での税負担を軽減するためにどうするかという視点も必要になってきます。このように、弁護士と税理士、両方の知見が求められるのです。

そもそも、税負担を軽減する内容の相続を実現するためには、相続財産を確定したり相続人を調査したりしなければなりません。遺言書や財産目録がない状態で相続が開始している場合もあるでしょう。不動産などのプラスといえる財産のほかに、多額の借金があることが発覚した場合は、相続放棄や限定承認などを検討しなければなりません。しかし、これらを検討できる期間はたったの3か月間です。

また、遺言書がある状態で相続が開始してからも、相続人同士で相続トラブルになったり遺産分割協議が難航したりといった問題が生じてしまうケースは少なくありません。二次相続を視野に入れて準備していたにもかかわらず、相続人間で争いになってしまったら、準備した意味がなくなってしまうこともあります。このような事態に陥ることを回避するためにも、弁護士にあらかじめ相談しながら遺言書の準備などを進めるというのもひとつの手です。

弁護士は、あなたの代理人として相続調査を行い遺言書の作成のサポートを行うことができます。そして遺言執行者として、確実に遺言内容を実現することも可能です。また相続開始後のトラブルについても、法的解決策も視野に入れながら解決を図ることできる点も、弁護士に依頼するメリットになります。

5、まとめ

本コラムでは、二次相続まで考えた相続対策と注意点について解説しました。二次相続がそう遠くない将来発生する可能性がある場合には、二次相続の際の税負担まで考えておく必要があります。

二次相続まで考えた相続対策を実現するためには、税理士とも連携している弁護士に相談することをおすすめします。ベリーベスト法律事務所は、グループ法人の税理士法人ベリーベストと連携し、ワンストップで相続問題を解決することが可能です。お一人で悩まずに、ぜひお気軽に大宮オフィスの弁護士へご相談ください。

- この記事は公開日時点の法律をもとに執筆しています