特別寄与料とは? 令和元年からの新制度、誰に請求したらいい?

- 遺産を受け取る方

- 特別寄与料

日本全体で高齢化が進行しており、これから多死社会が到来するといわれています。人口の増加が続く埼玉県さいたま市大宮区でも例外ではありません。人が死亡すると必ず発生するのが、相続です。相続では、亡くなられた方の財産の分配をめぐり、トラブルを招来することがあります。こうしたトラブルに対処するために民法には、相続に関する規定があります。その一部を改正する改正相続法のうち、その一部を除き、施行されています。そのひとつが「特別寄与料」の新設です。

本コラムでは特別寄与料の概要や、これまでの「寄与分」との違い、特別寄与料を請求できる人や認められやすいケースなどを、大宮オフィスの弁護士が解説します。特別寄与料の請求を検討している方はぜひ読み進めてください。

1、特別寄与料とは?

特別寄与料とは、改正相続法に新設された、相続の際に用いられるルールのひとつです。簡単にいえば、特別寄与料とは、被相続人の介護や仕事などの手伝いを、お金をもらわずに行った親族が請求できる金銭といえるでしょう。

特別寄与料は新たに作られた民法第1050条1項に以下のとおり記載されています。

民法第1050条1項

被相続人に対して無償で療養看護その他の労務の提供をしたことにより被相続人の財産の維持又は増加について特別の寄与をした被相続人の親族(相続人、相続の放棄をした者及び第891条の規定に該当し又は廃除によってその相続権を失った者を除く。以下この条において「特別寄与者」という。)は、相続の開始後、相続人に対し、特別寄与者の寄与に応じた額の金銭(以下この条において「特別寄与料」という。)の支払を請求することができる。

2、寄与分との違いは何?

実は、これまでの相続においても民法第904条の2に規定されているとおり、寄与分の請求そのものは認められていました。しかし、前述の第1050条との大きな違いがあります。

従来の寄与分と特別寄与料の違いについて知っておきましょう。

-

(1)寄与分は相続人のみ、特別寄与料は相続人以外の親族が請求可能

民法第904条の2によると、事業の手伝いや金銭的援助、介護などを行った相続人は寄与分を考慮した相続分を主張できました。しかしながら、寄与分を主張できるのは「相続人」に限られていたのです。

つまり、介護に従事する可能性が高い被相続人の「息子の嫁」などの姻族は、相続権がないため寄与分の請求ができなかったという実態があります。厳密にいえば、相続人が生存していれば、嫁の貢献は相続人である子どもの貢献とみなし、相続人である子どもが寄与分を請求するケースはありました。しかし、被相続人の息子など、相続権を有する者がすでに死亡していて子どももいない場合は、介護を行った嫁は寄与分の請求ができなかったのです。

今回の民法改正においては、その点が考慮されて、相続人ではない親族でも特別寄与料として一定の財産を取得できるようになりました。これが、従来の寄与分と特別寄与料の大きな違いです。 -

(2)寄与分は財産上の給付も含むが、特別寄与料は労務の提供に限られる

寄与分では、条文上、寄与の類型として、被相続人の事業に関する労務の提供、財産上の給付、被相続人の療養看護、その他の方法と幅広く定められており、その他の方法の中には、たとえば、被相続人の建物建築につき資金を一部負担するものなどがあります。

一方、特別寄与料の場合は、条文上、寄与の類型が、療養看護その他の労務の提供をしたことに限定されています。したがって、相続人以外の者が、被相続人の介護費を支給した場合には、これは金銭上の給付であり、「労務の提供」ではないので、特別の寄与の要件を満たさないことになります。

3、特別寄与料を請求できる相手方とは?

特別寄与料は、「相続人」に請求可能です。

たとえば父親の姉が献身的に無償で介護していた父親が亡くなり、母親と子ども二人が残された場合、相続人は母親と二人の子どもですので、父親の姉による特別寄与料の請求先は、母親と子どもです。

請求する金額は、それぞれの法定相続分または指定相続分をかけたものになります。上記の家族が、法定相続分にのっとり、母親が2分の1、子どもたちがそれぞれ4分の1ずつ相続する場合は、特別寄与料もその割合に応じてそれぞれに請求することになります。たとえば特別寄与料の請求金額が200万円の場合は、母親が100万円、子どもたちが50万円ずつ負担することになります。

4、特別寄与料の請求が認められるための3要件

特別寄与料の請求が認められるためには、3つの要件を満たしていなければなりません。これらの要件について相続人と特別寄与者との間で協議が調わない場合は、家庭裁判所に「協議に代わる処分」を請求可能です。

-

(1)相続人以外の親族であること

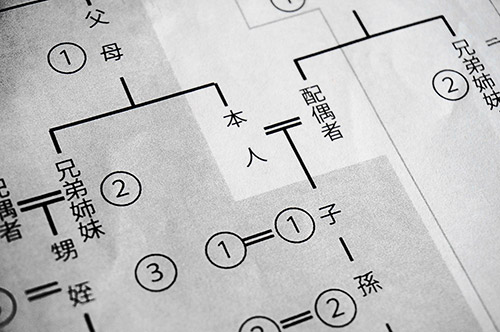

特別寄与料の請求が可能となる方は、相続人以外の被相続人の「親族」に限られます。通常「親族」とは、6親等以内の血族、配偶者、3親等以内の姻族を指します。法律上の血族には養子も含まれますし、姻族とは配偶者の血族と血族の配偶者のことです。

繰り返しになりますが、相続人となる親族は、特別寄与料は請求できません。さらに、相続を放棄した方や、相続欠格事由(民法に定められている相続人となることができない条件)に該当する方、推定相続人の廃除という手続きを受けている方も請求できません。

これだけでは、わかりにくいと思いますので、具体例を確認しておきましょう。<特別寄与料を請求できる方の例>

- 相続人とならなかった被相続人の両親や兄弟姉妹

- 被相続人の配偶者の兄弟姉妹

- 被相続人の配偶者の兄弟姉妹の子ども

- 被相続人の配偶者の両親

- 被相続人の配偶者の両親の兄弟姉妹

- 被相続人の子どもの配偶者

- 被相続人の孫の配偶者

- 被相続人のひ孫の配偶者

- 被相続人の兄弟姉妹の配偶者

- 被相続人の兄弟姉妹の子どもの配偶者

- 被相続人の配偶者の祖父母

<特別寄与料を請求できない方の例>

- 相続人

- 相続人となった被相続人の兄弟姉妹や両親

- 被相続人の内縁の妻や夫

相続人は、民法第904条の2に基づいた寄与分の請求が可能となります。

-

(2)被相続人に対して無償で療養看護や労務などを提供したこと

被相続人に対して、対価を受け取らずに介護に専念していた、事業の手伝いをした、などの事実が必要です。基本的には報酬を受け取って介護や事業を助けていた場合は、特別寄与料の請求は認められません。

-

(3)療養看護や労務を提供したことにより、財産が増加したもしくは維持されたこと

特別寄与料の請求が認められるためには、療養看護や労務を提供したことによって、財産が増えた、もしくは維持された事実が必要です。たとえば、長男の嫁が、要介護認定を受けている被相続人の介護を、介護士等に委託せずに自分で行っていた場合は、介護士に支払うべき報酬を支払わずに済んでいるため、財産が維持されたと考えられます。

このように、特別寄与料を請求する場合は、財産が増加したこともしくは維持されたことが条件になります。それらを立証する証拠を用意しておかなければなりません。

5、特別寄与料が認められやすいケース

特別寄与料の請求が認められやすいケースは以下のとおりです。

- 被相続人が要介護認定を受けているにもかかわらず介護サービスを利用せずに自宅で無償介護した

- 被相続人の不動産の管理を、管理会社に委託せず、親族が無償で行い、不要な財産の消失を防いだ

- 被相続人の会社の業務を、無償で手伝っていた

相続人との特別寄与料に関する協議(話し合い)の中で、貢献があったと認められ、その請求金額も妥当であると判断されれば、特別寄与料が相続人から支払われます。

相続人の全員もしくは一部が、特別寄与料の請求を認めなければ裁判所に手続きを申し立てる必要があります。特別寄与料の請求期限は特別寄与者が相続の開始および相続人を知ったときから6か月を経過するまで、または相続開始のときから1年を経過するまでと定められております。期限の超過にはご注意ください。裁判所への手続きの申し立てもこちらの期限内に行わなければなりません。弁護士に相談して手続きを進めることをおすすめします。

6、特別寄与料には相続税がかかる?

相続人から支払ってもらう特別寄与料の額が決まった場合、特別寄与者は、その特別寄与料の額を被相続人から遺贈により取得したものとみなされ、相続税が課税されます。特別寄与者は、特別寄与料の額が決まったことを知ったときから、10月以内に相続税の申告書を提出しなければなりません。

不安な場合は税理士に相談したほうが良いでしょう。

7、まとめ

特別寄与料は令和元年7月1日以降に発生した相続に適用される、相続人以外の親族が被相続人に貢献した際に請求できる金銭です。特別寄与料を請求するためには、「無償で貢献していたこと」と、「それによって財産が増加、もしくは維持された事実」が必要となります。

相続人たちがそれらを認めた場合は、スムーズに手続きが行われますが、異論を唱える相続人がいる場合は、証拠を集めて交渉しなければなりません。速やかに弁護士に相談することをおすすめします。

ベリーベスト法律事務所 大宮オフィスでは、特別寄与料についての相談、ご依頼を受け付けております。相続に付随する税金問題や不動産登記などの手続きについても、税理士など他士業が所属するベリーベスト法律事務所であればワンストップで解決可能です。相続トラブルでお悩みの方や、特別寄与料の請求ができるのか判断に迷っているときは、お気軽にご相談ください。

- この記事は公開日時点の法律をもとに執筆しています